相続税法の基礎知識

以下に相続税の仕組みと各種控除を簡単に記載しました。

節税のための不自然は遺産分割をするとトラブルになります。

まず適正な遺産分割をし、そのうえで、節税を考えましょう。

遺産分割にあたり、相続税の知識は必要不可欠です。弊所では、税務を意識した遺産紛争処理をしていることから、ノウハウを豊富に蓄積しています。弊所は、弁護士の方々のために、下記書籍と研修DVD全三巻を配布し、弊所のノウハウを公開しています。全国の弁護士が、これで研修しています。

書籍

弁護士のための遺産相続実務のポイント 遺産分割・遺言無効・使途不明金ほか遺産分割の付随問題

DVD

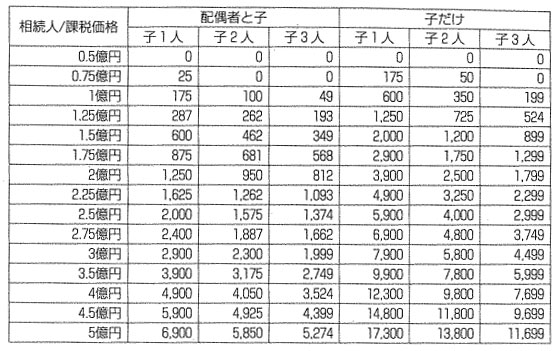

相続税概算表

※注意点 各種控除は考慮しておりません。

平成27年1月1日以降 【3,000万円+600万円×法定相続人の数】 単位:万円

平成26年12月31日まで 【5,000万円+1,000万円×法定相続人の数】 単位:万円

相続税の計算方法

全体の流れは理解しましょう。

step1 課税遺産総額の計算(遺産総額-基礎控除額)

遺産は総額いくらかを計算する。

※注意点 相続時3年以内の贈与財産又は相続時精算課税適用分の贈与財産加算

step2 相続税総額計算

法定相続分で相続したものとして計算する。

step3 各相続人の個別税額計算

実際の取得額に応じて相続税総額を割り振る。

各種控除

この控除を有効に使うことで節税ができます。

(1)配偶者に対する相続税額の軽減

配偶者は1億6千万円か法定相続分のいずれか多い金額まで相続しても相続税がかかりません。ただし、配偶者を被相続人とする二次相続で税額が多くなるから、要注意。

(2)相次相続控除

相次相続控除今回の相続の被相続人が前回の相続のときに支払った相続税のうち“前回の相続から今回の相続までの経過年数“×10%部分を減額した金額を控除するという制度です。

(3)その他の控除

贈与税額控除・未成年者控除・障害者控除・外国税額控除があります。

小規模宅地の特例

特定居住用宅地は330平米まで、特定事業用等宅地等は400平米まで

合計730平米まで、評価を80%引き(不動産賃貸物件は50%引き)にする制度です。

ただし、①配偶者・②同居親族・③家なき子(亡くなった方と別居していて、かつ、3年以上自分の持家に住んでいない親族)に限られます。

なお、二世帯住宅や被相続人が老人ホームにいた場合などでも、この特例が適用できる場合があります。